このレクチャーでは、相続税の計算の全体の流れを学習します。相続税の計算は、他の税金に比べてかなり複雑です。そのため、このレクチャーでは全体像を説明し、次のレクチャーから詳細な説明に移っていきたいと思います。一つずつ、整理しながら覚えていきましょう。

Table of Contents(目次)

このレクチャーの全体図

相続税計算の3ステップ

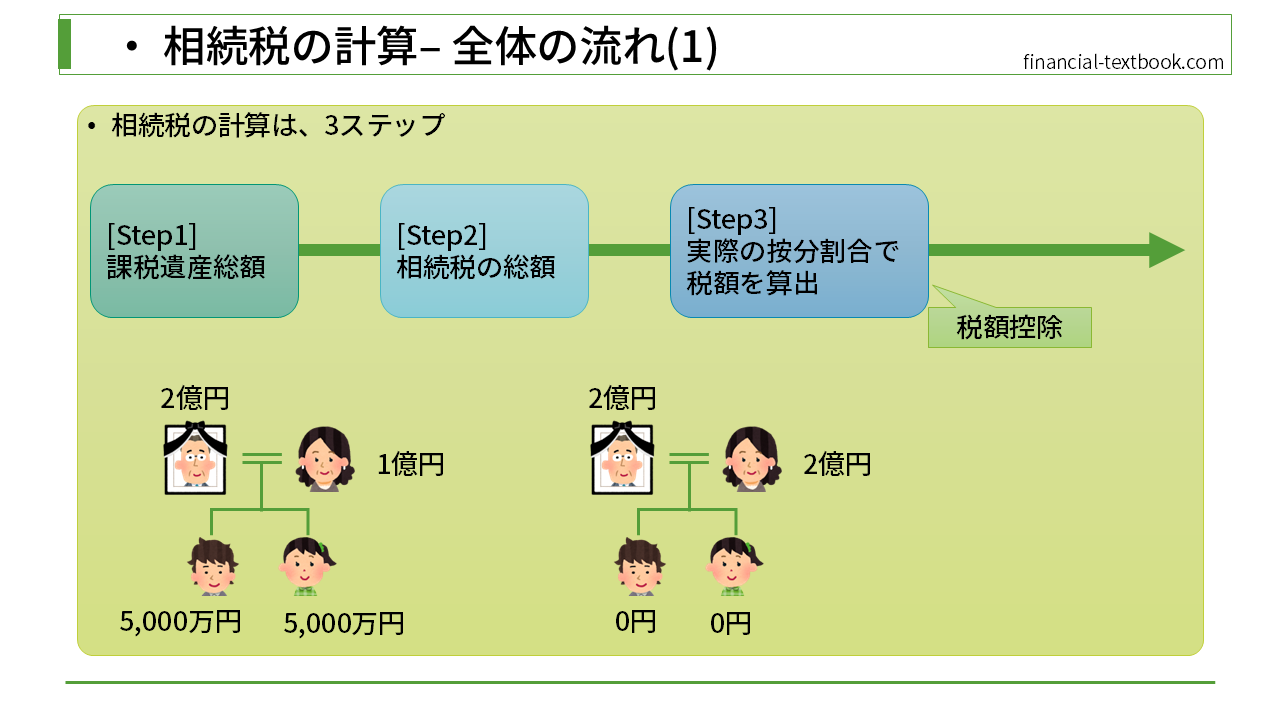

相続税は、3つのステップに分けて計算します。

- 1つ目のステップでは、課税遺産総額を求めます。これは、被相続人が残した「プラスの財産」や負債などの「マイナスの財産」を全て計算し、基礎控除を引いた後の総額になります。

- 2つ目のステップでは、課税遺産総額から、相続税の総額を求めます。この時点では、誰がいくら納税するのかを決定するのではなく、全体の納税額を求めることをします。

- 3つ目のステップで、最終的な、各相続人の税額を算出します。これは、実際の按分割合(財産を引き継ぐ割合)で各人の税額を計算します。3つ目のステップの中で、税額控除の計算も行います。

以上が相続税の大まかな計算の流れになります。

相続は、財産を分割する際の割合が千差万別です。遺言や分割協議により、必ずしも法定相続分通りにはいかないということが、税額計算を複雑にしています。また、遺言や協議分割の結果、誰か1人に多く遺産が引き継がれた時に、税額が大きくなりすぎないように配慮されているのも、理由のひとつです。

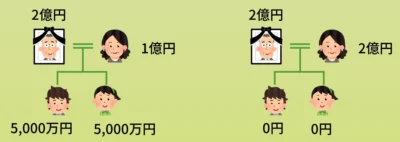

例えば、上図左のように、法定相続分通り、バランスよく分割できれば話は早いのですが、不動産などのように簡単には分割できないような財産を相続した場合、上図右側のように、特定の相続人に多くの遺産が引き継がれるということもありえます。このように、多くの遺産を引き継いだ人に対して、相続税がかかりすぎないような配慮などもあります。

例えば、相続税計算のステップ②の「相続税の総額」を計算する際は、課税遺産総額を法定相続分通りに分けたと仮定して、相続税を計算します。そうすることで、相続税の総額を少なくすることができます。

そして、最終的には、ステップ②で計算した相続税の総額を、実際に引き継ぐ遺産の割合に応じて、各人が負担することになります。

このような理由により、相続税を計算する工程が多くなってしまうわけです。

各ステップを少し詳しく

ここからは、各ステップの内容を少し詳しく説明したいと思います。さらに細かな部分については次のレクチャーから説明するのですが、ここでは大きな流れをみていきましょう。

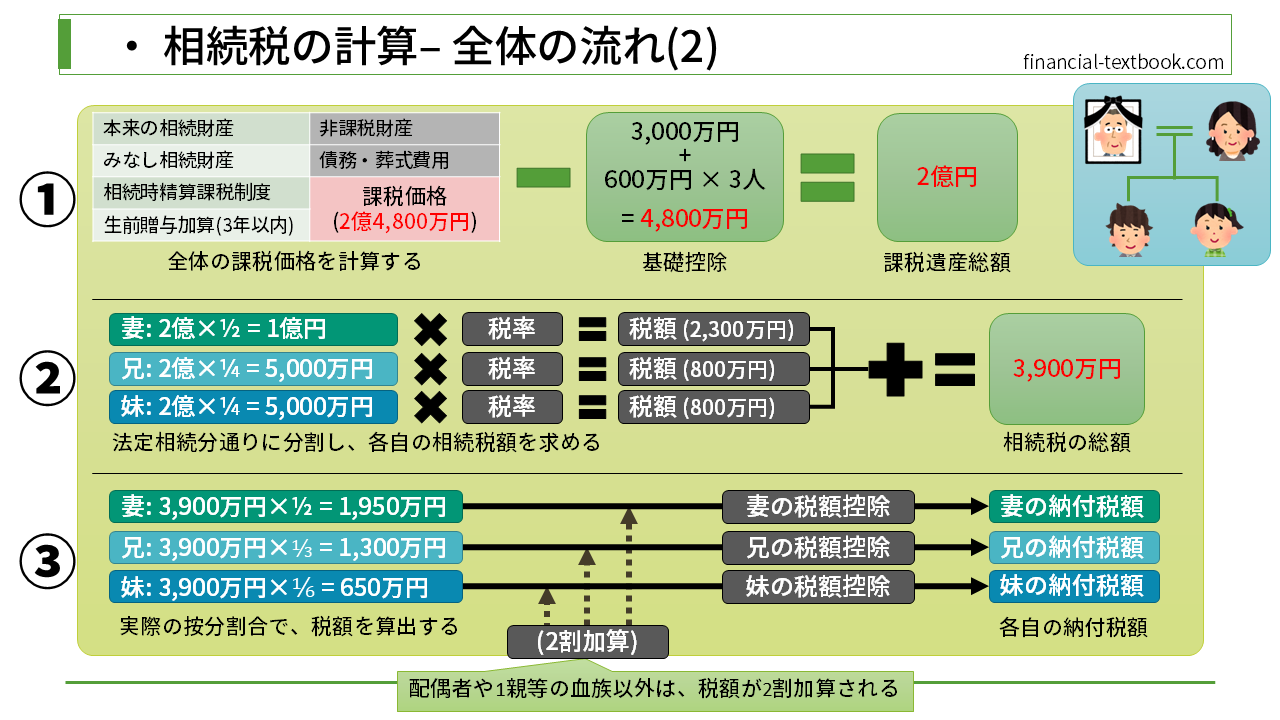

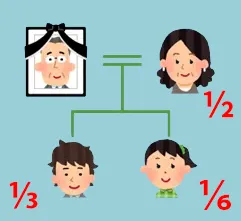

各ステップでの金額の計算は、上図のような『配偶者と子が2人』のパターンで、試算しています。

ステップ1の流れ

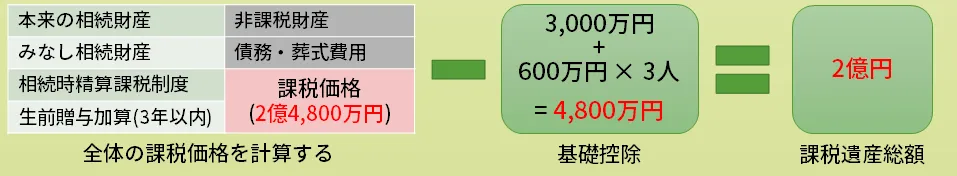

ステップ1では、課税遺産総額を求めます。

まずは全体の課税価格を計算します。財産には現金や不動産など「プラスの財産」と非課税財産や借金などの「マイナスの財産」があります。これらを差し引きして課税価格を求めます。今回の試算では、計算しやすいように2億4,800万円だったとします。

次に、課税価格から基礎控除を引きます。基礎控除の計算については、専用のレクチャーで詳しく説明しますが、相続人が『配偶者と子が2人』のパターンでは、『3,000万円 + 600万円×3人』という計算をし、4,800万円を控除することができます。

基礎控除を引いた後の金額のことを課税遺産総額といいます。

(ここでの計算では、2億4,800万円から4,800万円を控除した、2億円が課税遺産総額になります。)

ステップ2の流れ

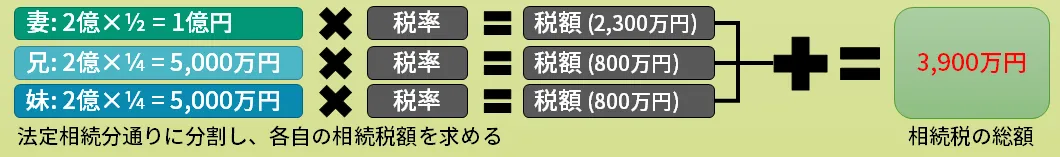

ステップ2では、相続税の総額を求めます。

先ほど求めた、課税遺産総額の2億円を、法定相続分通りに分割します。『配偶者と子が2人』のパターンでは、配偶者が1/2の1億円、子がそれぞれ1/4の5,000万円となります。

そして、この1億円や5000万円に税率をかけます。税率については速算表が問題用紙に出てきますので、その表を使って計算します。計算すると、1億円に対する税額は2,300万円、それぞれの子の5,000万円に対する税額は800万円になります。

最後に、各税額を足し合わせます。今回の例だと、3,900万になります。これが、相続税の総額になります。

ステップ3の流れ

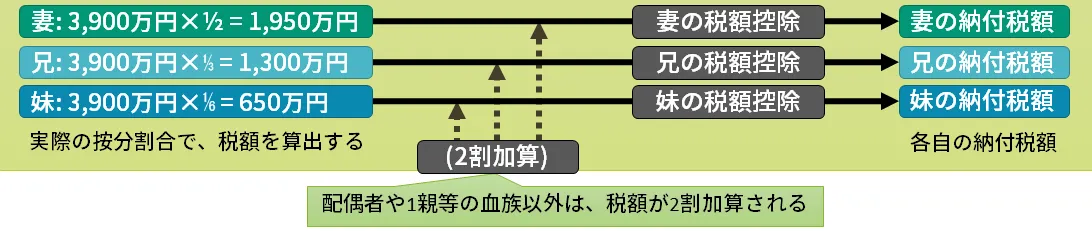

ステップ3では、先ほどの相続税の総額を、実際の按分割合で税額を算出します。今回の例では、下図のように、配偶者が全体の1/2、兄が全体の1/3、妹が全体の1/3を実際に相続するとします。

まず、各相続人の、"税額控除前の税額"を求めます。

配偶者の場合は、相続税の総額3,900万円に1/2を掛けた1,950万円が、税額控除前の税額になります。兄の場合は、相続税の総額3,900万円に1/3を掛けた、1,300万円が税額控除前の税額になります。妹の場合は、相続税の総額3,900万円に1/6を掛けた、650万円が税額控除前の税額になります。

続いて、2割加算の適用があるかどうかを確認します。これは、『配偶者や1親等の血族以外は、税額が2割加算される』というルールなのですが、今回のケースでは相続人は『配偶者と子』で、条件には当てはまらないので、2割加算は適用されません。(税額はそのままです。)

最後に、税額控除の計算を行い、最終的な税額が決定します。

配偶者の場合は『配偶者の税額軽減』があります。子に関しては、もし子が未成年の場合は、『未成年者控除』が使えます。他にもいくつか税額控除の制度がありますので、それらの詳細は、専用のレクチャーで解説します。ここでは、税額控除の制度を使って、納める税額を軽減することができると覚えておいてください。

以上が、相続税の計算の流れになります。

まとめ

今回は、相続税の計算の流れについて学習しました。

次のレクチャーから細かい内容を解説していきますが、解説しているのが、どのステップの話をしているのかを意識しながら学習するようにしてください。

![[Step1] 課税価格の計算の概要](https://financial-textbook.com/wp-content/uploads/2024/04/eyecatch_077-150x150.webp)

![[Step2] 税額の計算](https://financial-textbook.com/wp-content/uploads/2024/04/eyecatch_083-150x150.webp)

![[Step3] Step3の流れ](https://financial-textbook.com/wp-content/uploads/2024/04/eyecatch_084-150x150.webp)