このレクチャーでは、納税義務者について学習します。

誰が納税するのか、いつまでに受け取った贈与について計算するのか、国外の財産については課税されるのか、という内容を学びます。

このレクチャーの全体図

納税義務者

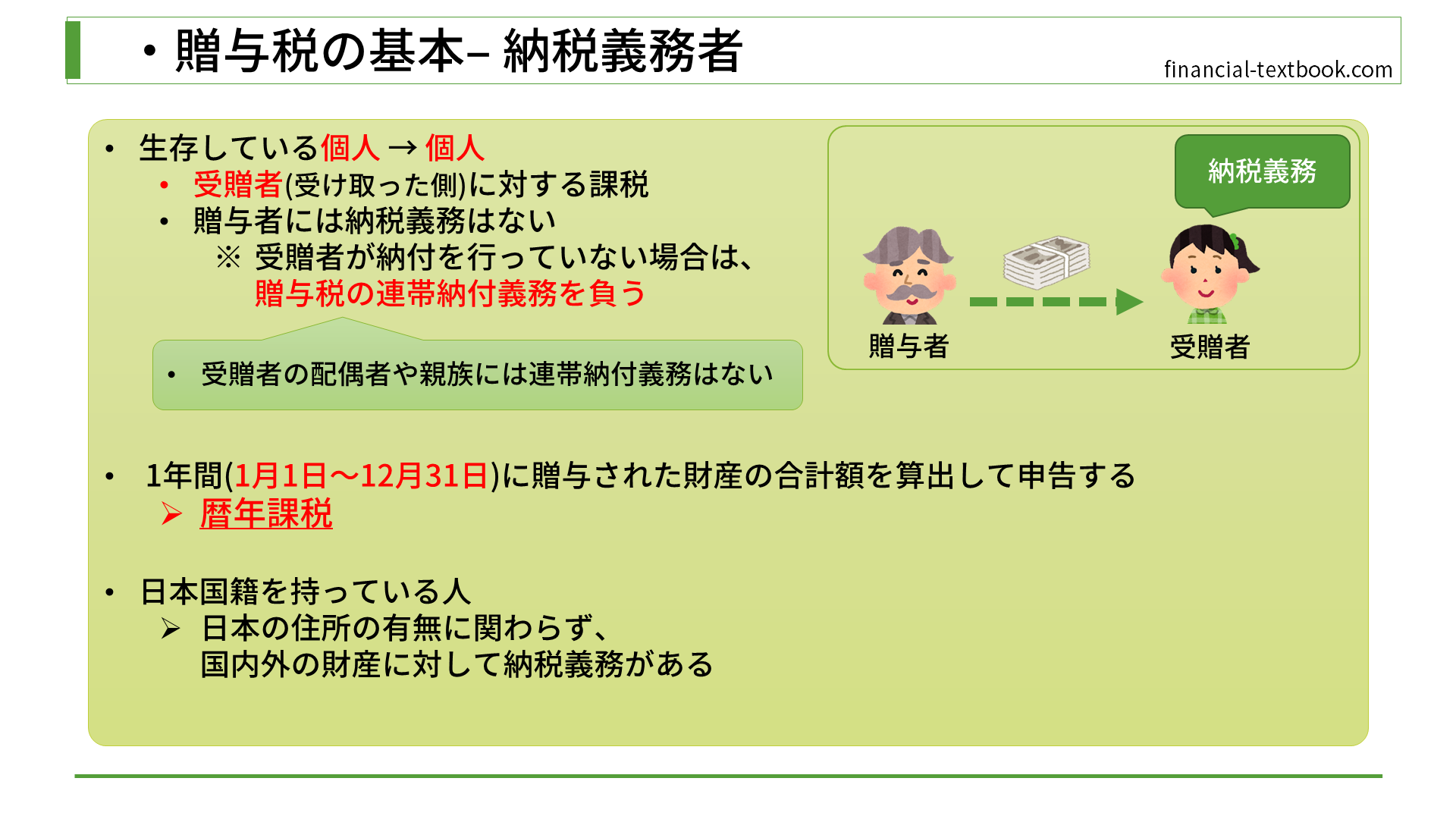

贈与税の納税義務者は個人になります(法人の場合は法人税などで支払うことになるので、贈与とは違った税金になります)。贈与の原則は生存している個人から個人へ財産が移ることを言うからです。

そして、受け取った側(受贈者)に対して課されます。ですので、下図の場合、お金を送ったおじいさんには納税義務はありません。現金を受け取った女の子に対して、納税義務が発生します。

原則は、贈与者に対しては納税義務は発生しません。しかし、受贈者が納付を怠った場合は、贈与者は贈与税の連帯納付義務を負うことになります。

ですので、上図の女の子が納税義務を果たさなかった場合に限り、贈与者であるおじいさんに対して、納付義務が発生するので注意が必要です。

連帯納付義務の範囲ですが、受贈者の配偶者や親族には連帯納付義務はありません。つまり、この女の子の配偶者や、子供や親などの親族には連帯の義務はなく、女の子が納税しなかった場合は、贈与者であるおじいさんに対してのみ連帯納付義務が発生します。

暦年課税

贈与税を計算する期間ですが、受贈者は1月1日から12月31日までの1年間に贈与された財産の合計額を算出して申告します。これを暦年課税といいます。

ですので、例えば12月25日のクリスマスにもらった財産と、年が明けて1月1日にもらった財産は合算せずに、各該当する年ごとに計算することになります。

2023年12月25日に贈与された財産

- 2024年2月1日から3月15日までに申告する

2024年1月1日に贈与された財産

- 2025年2月1日から3月15日までに申告する

上記のように、年をまたいだ時は、贈与された日が近くても申告する期間を区切って申告します。2023年中の贈与は(翌年)2024年の確定申告時期に、2024年中の贈与は(翌年)2025年の確定申告時期に申請します。

課税財産の対象

日本国籍を持っている人は、日本の住所の有無に関わらず国内外の財産に対して納税義務があります。ですので、アメリカに住んでいる人がハワイの不動産をもらった場合であっても、受贈者が日本国籍を持っていた場合は申告する必要があります。

まとめ

今回は納税義務者について学習しました。

受贈者に納税義務があること、1月1日から12月31日までの1年間に贈与された財産の合計額を算出すること、日本国籍を持っている人は国内外の財産に対して納税義務があることを覚えておきましょう。

![[コラム] 間違いやすい税金の種類](https://financial-textbook.com/wp-content/uploads/2024/01/eyecatch_037-150x150.webp)