このレクチャーでは、贈与税の特例の概要を解説します。

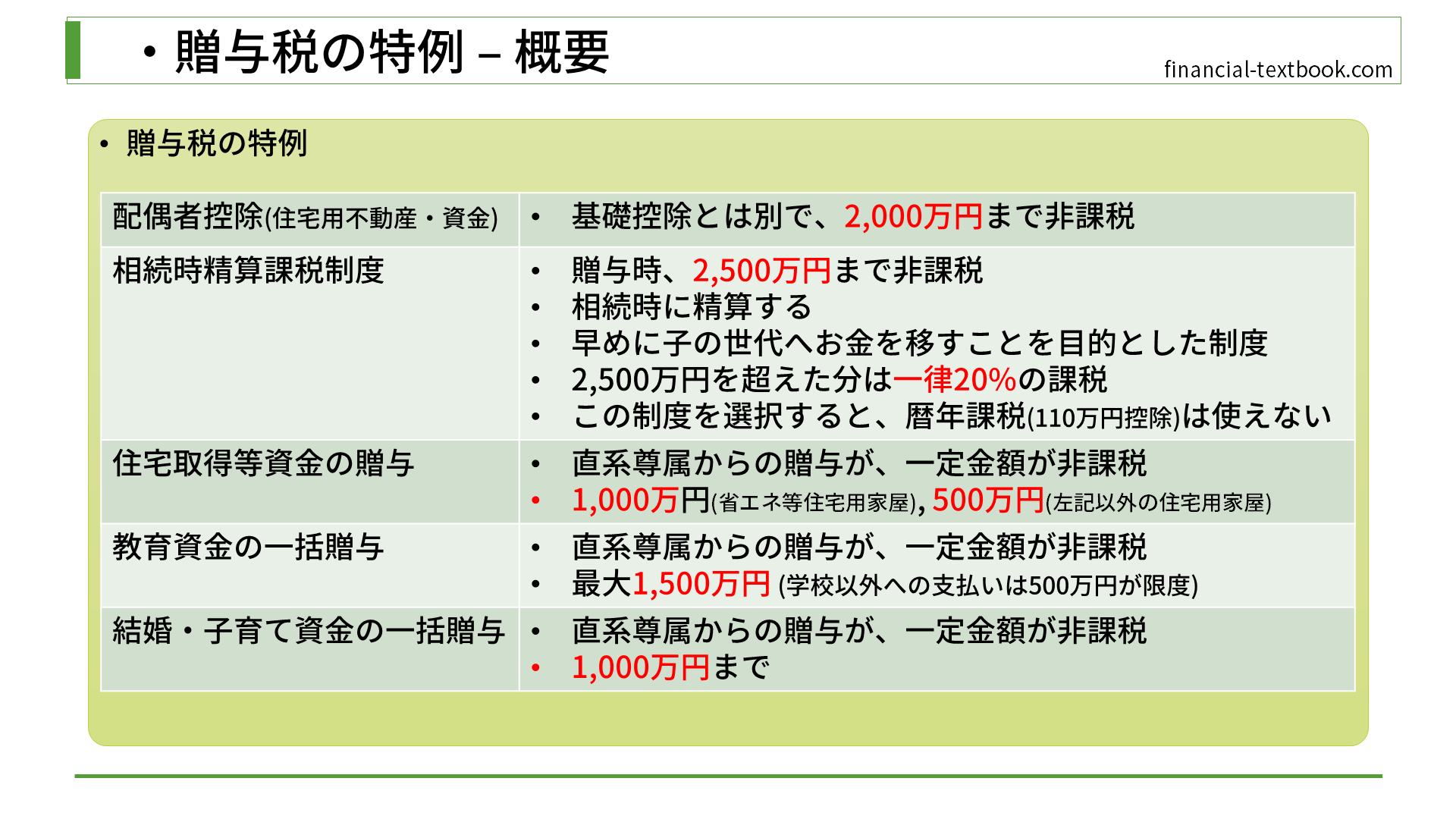

FP試験では、5つの特例について学習します。このレクチャーでは、全体の概要を先に説明し、細かい条件などについては、この後の各レクチャーにて解説したいと思います。

Table of Contents(目次)

このレクチャーの全体図

配偶者控除

配偶者控除は、「住宅用の不動産」や「不動産を取得するための資金」の贈与に対する特例になります。

条件を満たしたときは基礎控除は別で2,000万円まで非課税になります。つまり基礎控除と組み合わせることで、2,110万円まで非課税にすることができる特例になります。

相続時精算課税制度

相続時精算課税制度は、贈与時に2,500万円まで非課税にすることができる制度になります。

贈与時には2,500万円まで非課税にすることができますが、この制度の名前の通り、相続が発生したら、今まで貰ってきた贈与財産を相続時に精算します。つまり、この制度を使っても、最終的に相続税として課税されることになるので、節税目的で使えない制度になるという事に注意しておく必要があります。ただし、贈与時に2,500万円という大きな金額を非課税にすることができるので、その分税金の支払いを先延ばしにすることができるというメリットがあります。この制度は、早めに子の世代へお金を移すことを目的とした制度になるので、このような制度設計になっています。

もし、2,500万円を超えてしまうと、超えた分は一律20%課税されます。つまり、この制度を使って3,000万円の贈与を受けると、100万円(500万円 x 20%)課税されます。

ちなみに、この制度を選択すると、暦年課税(110万円の控除)を使うことはできません。

住宅取得等資金の贈与

住宅取得等資金の贈与は、直系尊属からの「住宅取得のための資金」の贈与が一定金額非課税になる特例です。取得した住宅が、省エネ住宅であれば1,000万円、それ以外の住宅であれば500万円までが非課税になります。

教育資金の一括贈与

教育資金の一括贈与は、直系尊属からの「教育資金に関する贈与」が一定額非課税になります。最大で1,500万円まで非課税にすることができます。

(1,500万円のうち、学校以外の費用(定期代や塾など)は500万円が限度になります。)

結婚子育て資金の一括贈与

結婚子育て資金の一括贈与は、直系尊属からの「結婚や子育て資金」についての贈与が一定金額非課税になります。最大1,000万円まで非課税になります。

まとめ

今回は、贈与税の特例の概要を解説しました。

次のレクチャーから、さらに細かい受給要件などの内容を学習してきます。もし、細かい内容を覚えきれない場合は、このレクチャー冒頭の「全体図」に書かれている内容だけでも覚えれば、幾つか点は取れると思います。特に試験本番前に全ての細かい内容を復習するのは時間的に難しいと思いますので、「全体図」を復習に使っていただければと思います。