このレクチャーでは、配偶者控除について詳しく学習します。

このレクチャーの全体図

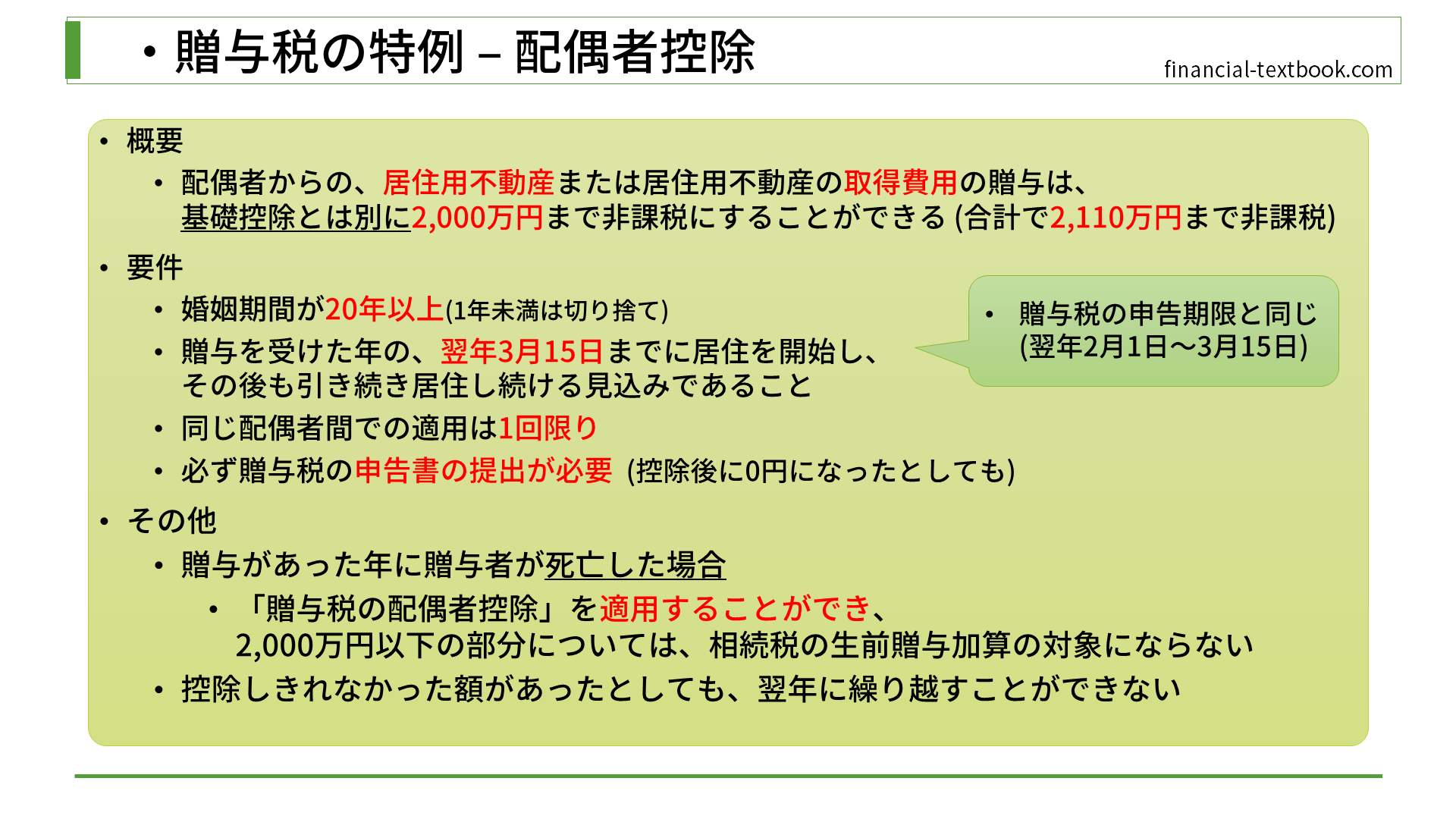

概要

配偶者からの「居住用不動産」または「居住用不動産の取得費用」の贈与は、基礎控除とは別に2,000万円まで非課税にすることができます。つまり、基礎控除と配偶者控除を組み合わせて、合計で2,110万円まで非課税にすることができます。

用件

婚姻期間

婚姻期間が20年以上であることが条件の1つ目になります。※ 1年未満は切り捨てになります。ですので、「19年6ヵ月」というような場合は、20年に満たないためこの特例は使えません。

居住

贈与を受けた年の翌年3月15日までに居住を開始し、その後も引き続き居住し続ける見込みがあることが、2つ目の条件です。なぜ3月15日なのかというと、贈与税の申告期限と同じに設定されているからです。この特例を使うには、贈与税の申告期限までに居住を開始しなければなりません。

回数

同じ配偶者間での適用は1回限りになり、複数回使うことはできません。

再婚した場合は、前妻と後妻それぞれに対して、1回ずつ使うことができます。

申告書の提出

この特例を使った結果、税額が0円になったとしても、必ず贈与税の申告書の提出が必要になります。

なぜかというと、特例というのは申告制なので、申告がないと税務署からは脱税したように見えるからです。例えば、2,000万円の不動産が贈与されると、通常であれば基礎控除110万円を引いた、1,890万円に対して贈与税がかかります。夫婦間でこの特例を使ったつもりでも、申請がなかった場合は税務署は1,890万円に対する贈与税を請求してきます。

ですので、必ず配偶者控除を使った場合は、「特例を使った結果、贈与税額が0円になりました」という申請書類を提出する必要があります。

その他注意事項

贈与があった年に、贈与者が死亡した場合

先に、「相続税の生前贈与加算」について解説します(相続分野で改めて説明します)。

「故人から過去3年以内に受け取った贈与財産は、相続財産として加算する」というルールがあります。つまり、過去3年間、毎年110万円の贈与があった場合は、相続税の計算時に330万円を加算する必要があります(通常は贈与税の基礎控除を使うことで税額を0円にできる)。これは、相続税逃れで、亡くなる直前に贈与されるのを防ぐためのものになります。

原則として、「相続税の生前贈与加算」というルールがあるのですが、配偶者控除の特例については「贈与があった年に贈与者が死亡した場合」でも適用することができ、非課税枠の2,000万円以下の部分については、相続税の生前贈与加算の対象にはなりません。例えば、贈与者が亡くなった年に、この特例の要件を満たしたうえで3,000万円を贈与されていた場合は、1,000万円分のみ相続税の加算になります。

つまり、贈与者が亡くなる直前であったとしても(余命宣告されて亡くなる直前だと分かっていても)、この特例を使って贈与した方が得ということになります。

まとめ

今回は、配偶者控除について詳しく学習しました。

試験でよく出てくるのは、「非課税枠2,000万円」「基礎控除と併用して2,110万円まで非課税」「婚姻期間20年以上」といった部分ですので、この辺りを整理して覚えましょう。