このレクチャーでは、住宅取得等資金の贈与の特例について学習します。

このレクチャーの全体図

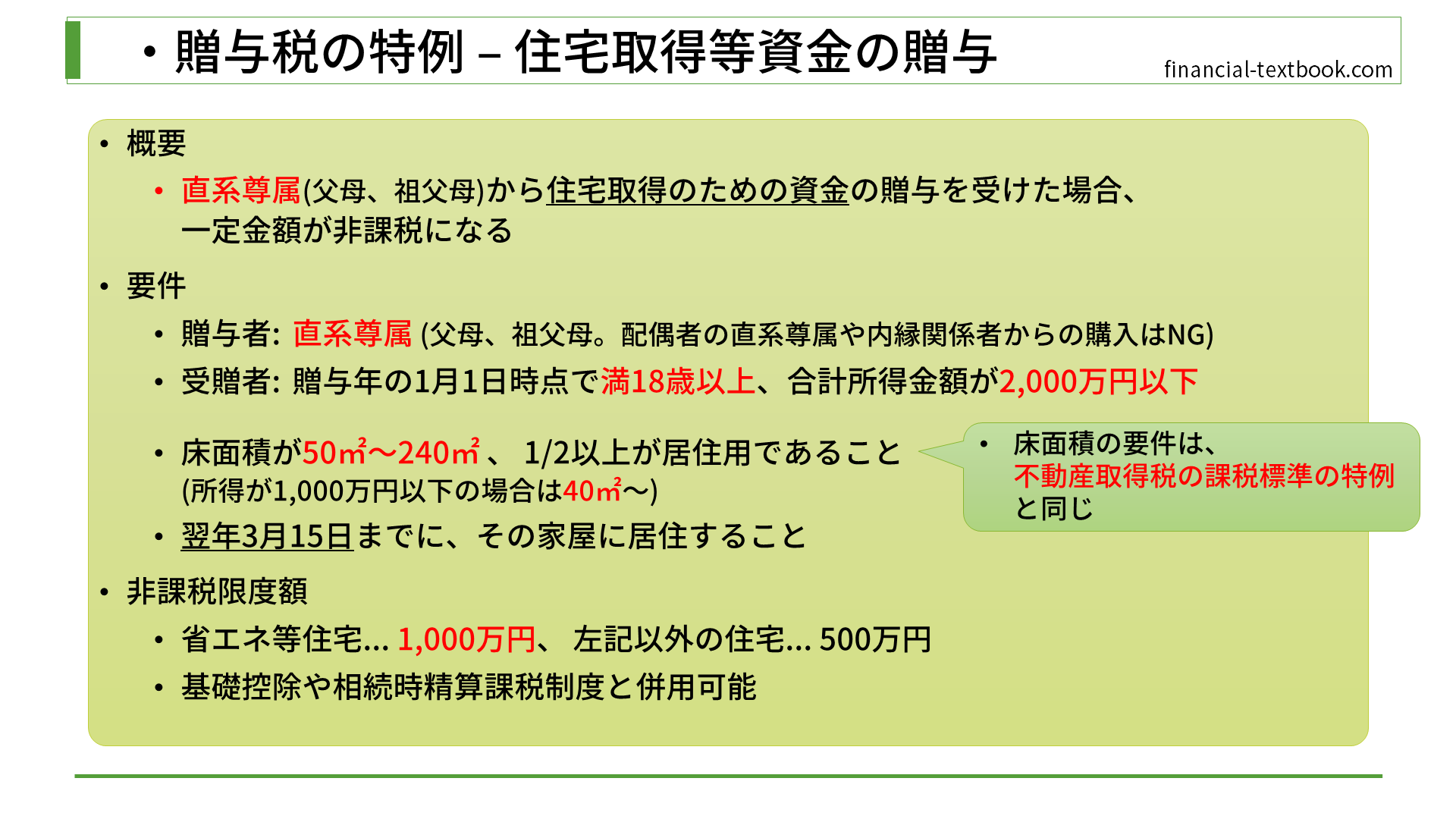

概要

住宅取得等資金の贈与の特例は、直系尊属から住宅取得のための資金の贈与を受けた場合、一定金額が非課税になる制度です。

要件

贈与者・受贈者

贈与者は、直系尊属(父母や祖父母)からの贈与が条件になります。配偶者の直系尊属や、内縁関係者からの購入はNGです。

受贈者は、贈与年の1月1日時点で、満18歳以上、合計所得金額が2,000万以下という条件があります。

床面積

住宅の条件ですが、住宅は床面積が50㎡~240㎡、全体の1/2以上が居住用であることが条件になります。

(八百屋さんのように、1階部分が店舗、2階部分が居住用という場合はOK)

所得が1,000万円以下の場合は、40㎡~に緩和されます。

この床面積の条件については、不動産分野の「不動産取得税の課税標準の特例」と同じ面積になります。併せて覚えておくと良いでしょう。

居住時期

翌年3月15日までに居住しなければなりません。つまり、新築で建てる場合は、3月15日までに完成・引っ越し等を済ませる必要があります。

尚、3月15日は贈与税の申告期限になりますので、合わせて覚えておきましょう。。

非課税限度額

省エネ住宅は1,000万円。それ以外の住宅は500万円になります。

この特例は、基礎控除もしくは相続時精算課税制度と併用可能です。

ですので、省エネ住宅で、基礎控除と併用すると1,100万円まで非課税にすることができ、相続時精算課税制度と併用すると3,500万円まで非課税にすることができます。

その他

- 受贈者は、1回だけ適用可能

- 贈与者は複数回可能 (親が、兄と弟にそれぞれ贈与する事は可能)

- この特例を使った事により、贈与税額が0円になった場合も申告が必要

- 110万円を超える贈与は、特例を使わなければ贈与税がかかることになるので、税務署に対して「特例を使った結果、0円になりました」という報告が必要になります。

- 中古住宅を購入する場合は、新耐震基準を満たしている必要がある

- この特例については「相続税の生前贈与加算」の対象にならない

- 贈与者が亡くなった時から過去3年分の贈与財産は、相続税の計算に加算されるのですが、この特例で非課税となった金額については「相続税の生前贈与加算」の対象にはなりません

まとめ

今回は、住宅取得等資金の贈与の特例について学習しました。

贈与者・受贈者の要件や、床面積の「50㎡~240㎡」、「省エネ住宅の非課税限度額1,000万円」は、よく試験に出てきますので、他の特例と区別して覚えましょう。