このレクチャーでは、贈与税の申告と納付について学習します。

このレクチャーの全体図

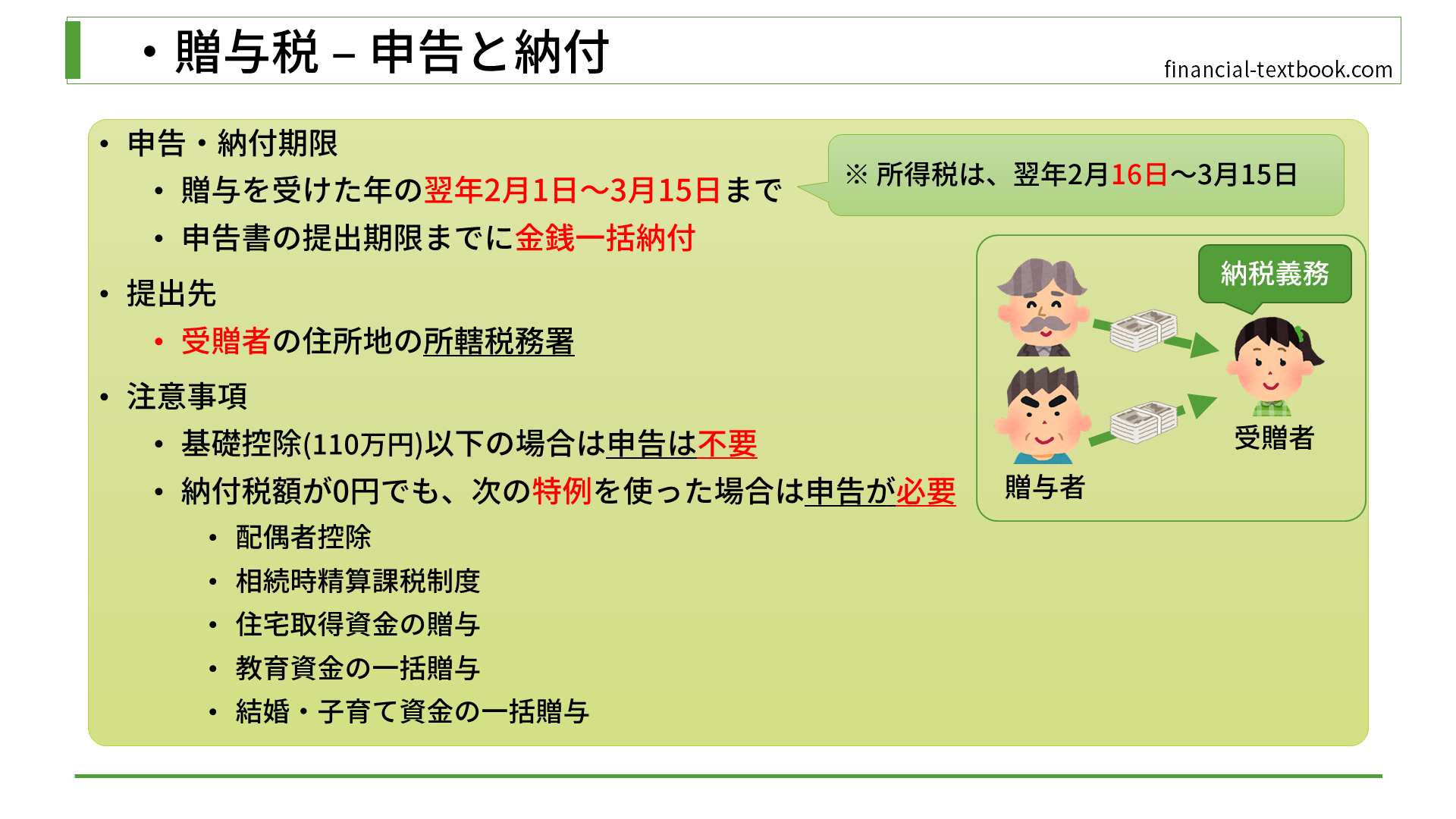

申告・納付期限

贈与税の申告期限は、贈与を受けた年の翌年2月1日から3月15日までになります。ここで間違えやすいのが、所得税は翌年2月16日から3月15日であるということです。贈与税は、所得税よりも半月早いので注意してください。

贈与税の納付期限は、申告書の提出期限までに金銭一括納付が原則となります。ですので、3月15日までに、お金の振り込みをすることになります。

申告書の提出先

申告書の提出先は、受贈者の住所地の管轄税務署になります。贈与というのは、下図のように贈与者が複数人いるケースもありますが、納税義務があるのは受け取った人(受贈者)のみです。ですので、納税義務のある受贈者が住んでる街の、管轄税務署に行くことになります。

注意事項

注意事項の1つ目ですが、基礎控除以下(110万円以下)の場合は申告は不要という事です。ですので、親から1年間に100万円もらったとしても、暦年課税を使う場合は申告する必要はありません。

2つ目の注意事項ですが、納付税額が0円でも次の特例を使った場合は申告が必要になります。

- 配偶者控除

- 相続時精算課税制度

- 住宅取得資金の贈与

- 教育資金の一括贈与

- 結婚・子育て資金の一括贈与

これらの特例を申告しなかった場合は、通常の暦年課税とみなされ、基礎控除である110万円を引いた残りの部分に税金がかかってしまいます。非課税にしたい場合は必ず申告をして、『特例を使った結果、課税額が0円になりました』という報告を税務署にする必要があります。

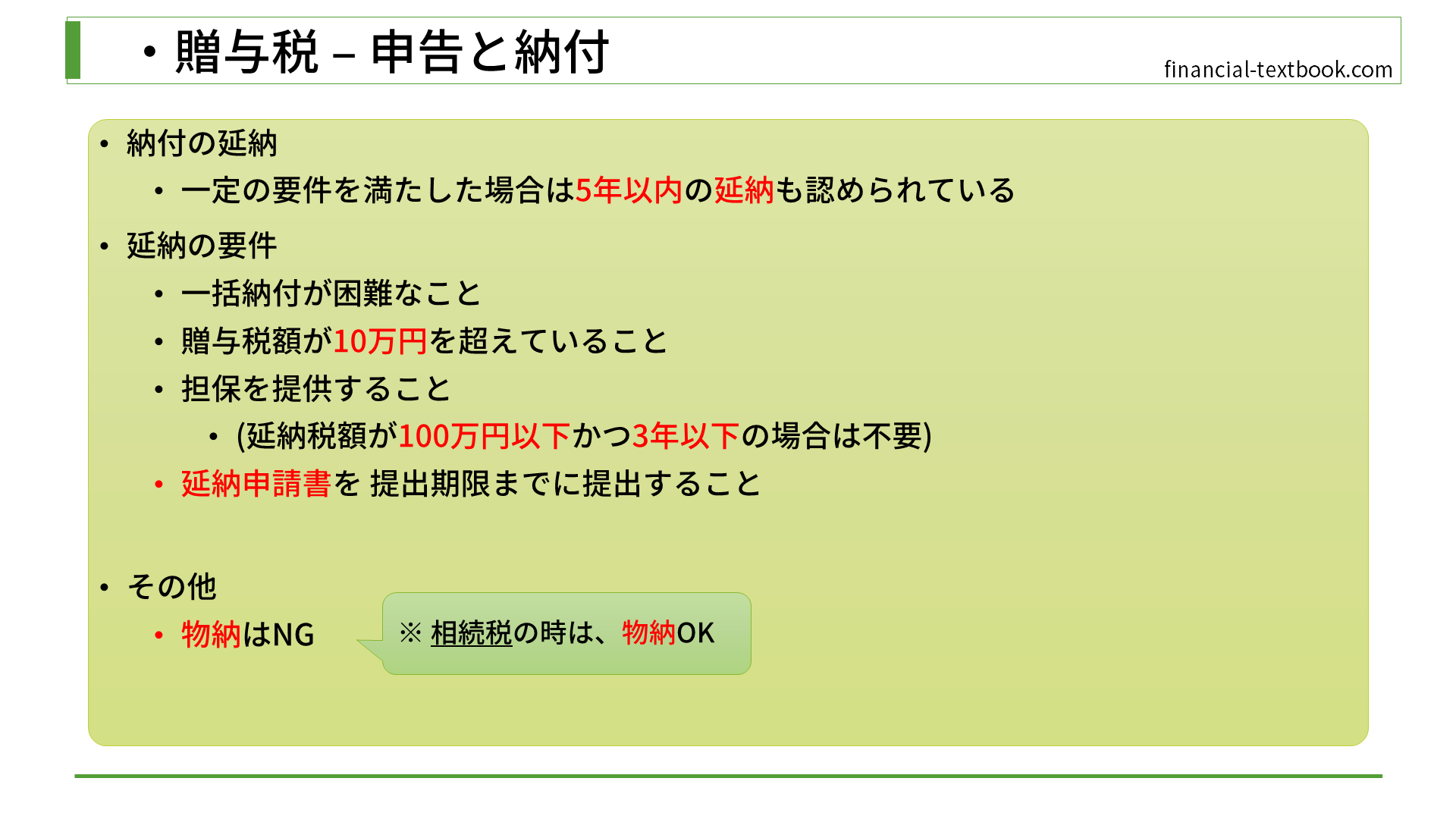

納付の延納

贈与税は、先ほど解説した通り、金銭一括納付が基本になります。しかし、一定の条件を満たした場合は、5年以内の延納も認められています。

延納の要件

- 一括納付が困難なこと

- 贈与税額が10万円を超えていること

- 担保を提供すること

- 延納する税額が100万円以下かつ3年以下の場合は不要

- 延納申請書を、提出期限までに提出すること

上記の条件を満たせば、最長5年間の分割納付にすることができます。

物納について

贈与税の場合、物納はNGになります。物納というのは、現金がない場合に、不動産や株のような価値のあるものを、お金の代わりに収めることを言います。ちなみに、相続税のときは、物納はOKです。

贈与税と相続税の物納の考え方の違いですが、贈与の場合はお互いに生存しており、かつ財産をもらうときに贈与税の支払いについて考える時間があります。納税のことも考慮した上で、贈与するタイミングや金額を調整することができるため、物納はNGになります。

相続税については、相続というのは病気などで余命を知らされない限りは突然訪れるものであり、相続税の納付について考える時間や準備をする時間というのは、基本的に無いと考えられます。特に自宅などの不動産については、売れるまでに時間がかかるものです。ですので、相続税の場合は、現金一括納付や延納での納付も難しい場合に、物納が認められています。

まとめ

今回は、贈与税の申告と納付について学習しました。

納付期限や提出先(納税するのが贈与者なのか受贈者なのか)、物納の可否など、細かいところを出題されるので、区別して覚えましょう。