![[Step1] 課税価格の計算(プラス財産)](https://financial-textbook.com/wp-content/uploads/2024/04/eyecatch_078.webp)

このレクチャーでは、相続税の課税価格の計算のうち、プラス財産としてカウントされるものを学習します。

Table of Contents(目次)

このレクチャーの全体図

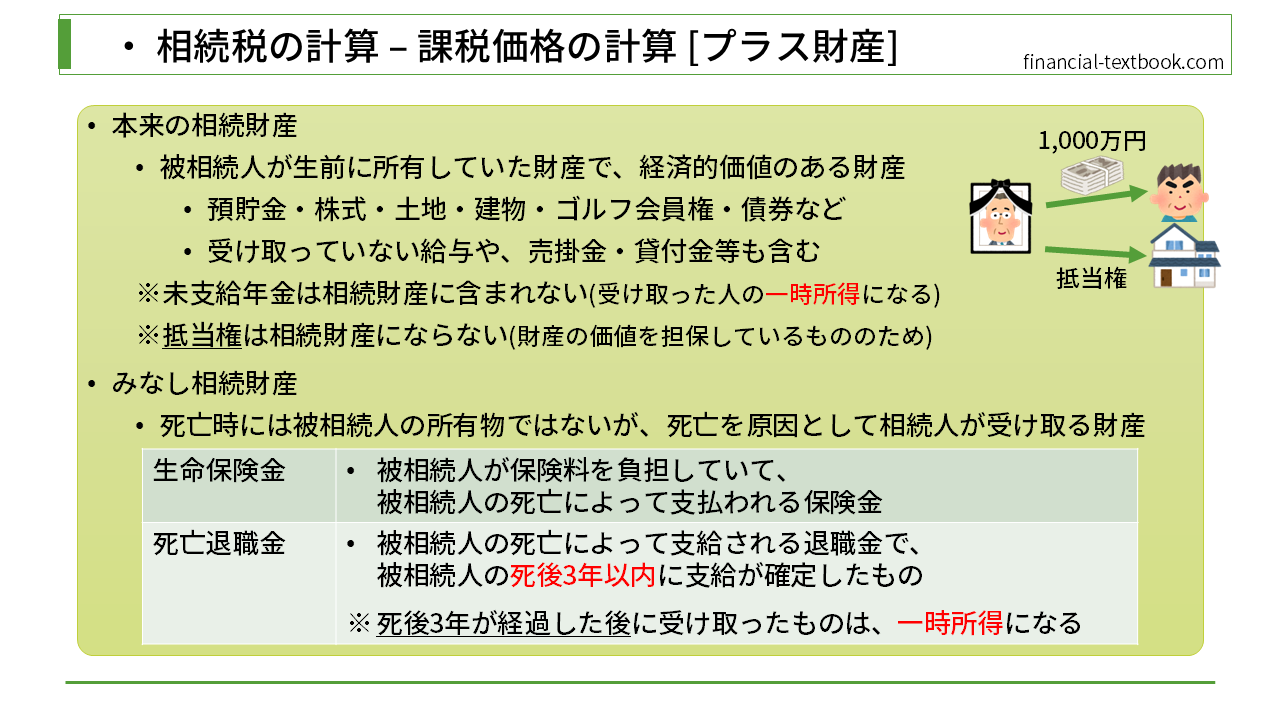

本来の相続財産

まずは、『本来の相続財産』と呼ばれるものを紹介します。これは、被相続人が生前に所有していた財産で、経済価値のある財産です。預貯金や、株式・土地・建物・ゴルフ会員権・債券などです。"そのもの"に価値のあるものが該当します。

また、受け取っていない給料や、売掛金・貸付金なども含みます。売掛金というのは、商売をしている場合で、商品やサービスを提供した後、まだ受け取っていない代金のことです。例えば、商品を5月中に納品して請求書を発行します。そして、実際に銀行口座に振り込まれるのが翌月の6月末というようなケースです。被相続人が亡くなった時点でそのような売掛金があった場合は、指定日に取引先から入金があるはずなので、プラスの財産として計算します。貸付金は、他人に貸したお金のことで、これもお金を貸した相手から後々返ってくるはずのお金ですので、プラスの財産として計算します。

未支給年金 (一時所得になる)

基本的に、売掛金や貸付金のような、被相続人が今後受け取る予定だったお金は『プラスの財産』に含まれるのですが、未支給の年金は相続財産に含まれません。年金は、残された遺族に直接支払われるものなので、相続税には加算されず、受取人の一時所得になります。ですので、どのみち税金が課されるのですが、相続税ではなく所得税に分類されるということになります。

抵当権 (価値を担保しているものなので、相続財産にはならない)

抵当権も相続財産になりません。抵当権については不動産の分野で学習しましたが、借金の返済を保証するために設定される、特定の財産に対する権利のことです。例えば、土地や建物を金融機関から借金して購入した場合、金融機関がその不動産に抵当権を設定します。債務者が、借金を返せなくなったら、抵当権のついている不動産を競売などで売り、そのお金で弁済してもらうという事をします。その権利のことを抵当権といいます。抵当権は、金融機関だけでなく、お金を貸した個人でも設定することができます。

例えば、上図のように、被相続人が友人に1,000万円を貸していたとします。そして、被相続人が抵当権を不動産に付けていたとします。ここで、相続財産として価値があるのは、この時貸していた1,000万円の現金になります。抵当権は、友人が自力で借金を返せなくなった時に、不動産を差し押さえたり、売却したお金で弁済してもらう権利となります。ですので、抵当権は、あくまで現金1,000万円の価値を担保しているものに過ぎないので、抵当権自体には価値があるものとして評価されません。

みなし相続財産

みなし相続財産とは、死亡した時点では被相続人の所有物ではないが、死亡を原因として相続人が受け取る財産のことを言います。例えば、生命保険金や死亡退職金が挙げられます。

生命保険金

相続税として計算される生命保険金は、『被相続人が保険料を負担していて、被相続人の死亡によって支払われる保険金』になります。ですので、被相続人が死亡した時点では、被相続人の財産として存在していたものではありませんが、死亡に起因して保険金を受け取ることになるので、相続財産として見なされます。

死亡保険金

生命保険金の他には、死亡退職金があります。『被相続人の死亡によって支給される退職金』で、被相続人の死後3年以内に支給が確定したものに限ります。

※死後3年が経過した後に受け取ったものについては、受取人の一時所得となります。死亡退職金については、相続税の条件を満たして受け取った方が、一時所得で受け取るより有利です。(相続税の条件を満たした死亡退職金には非課税枠が設けられているため)

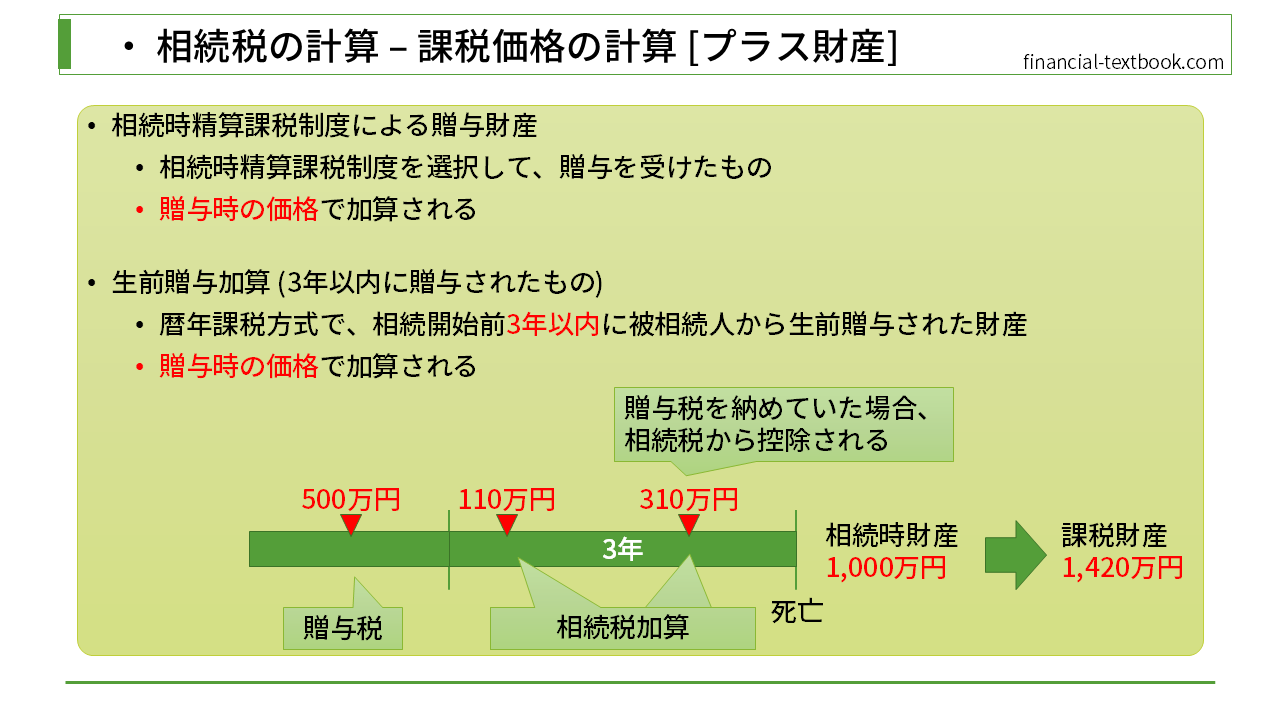

相続時精算課税制度による贈与財産

相続時精算課税制度を選択して贈与されたものに関しては、贈与時の価格で加算されます。

株や不動産などを贈与でもらった場合、相続時に値上がりしていたとしても、贈与時点の安かった時の価格で相続税を計算することができます。ただし、逆に値下がりしているという可能性もあります。値下がりしていた場合は、残念ながら高かった時の価格で加算されることになります。FP試験では、贈与時の価格で加算されることを、しっかり覚えておいてください。

生前贈与加算 (3年以内に贈与されたもの)

生前贈与加算とは、暦年課税方式で相続開始前3年以内に被相続人から生前贈与された財産に対して加算されるものです。これも贈与時の価格で加算されます。

なぜ、このような制度があるかというと、被相続人が亡くなる直前に生前贈与することによって、相続税を逃れることを防ぐ目的があります。極端な例ですが、余命半年と宣告された被相続人が、死亡前に全財産を生前贈与すると、相続税がゼロになってしまいます。そういった相続税逃れを防ぐために設けられた制度になります。図にすると、次のようになります。

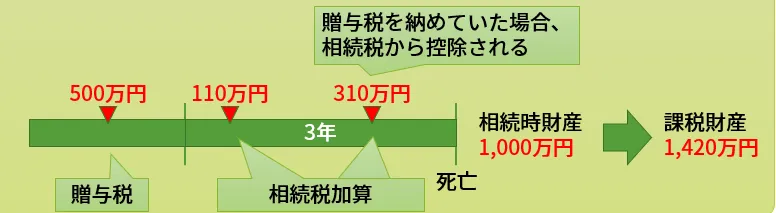

まず、相続時財産が1,000万円あったとします。そして、相続開始前3年以内に生前贈与されたものがあれば、それらを加算します。上図の場合ですと、110万円と310万円が3年以内に贈与されていますので、これらを加え、課税財産は1,420万円と算出されます。

なお、3年以上前に贈与されたものは、通常通り、贈与税として処理されます。また3年以内の贈与に対して贈与税を納めていた場合は、贈与税を納めた分を、相続税から控除することになりますので、二重課税にはなりません。(相続税で計算した結果、贈与税より多く税金を納めることになる可能性はあります。)

まとめ

今回は、課税価格の計算のうちプラス財産としてカウントされるものを学習しました。

未支給の年金や抵当権は相続財産にはなりませんので、引っかけ問題に注意しましょう。また、生命保険や死亡退職金、相続時精算課税制度・生前贈与加算について、相続税として加算される条件などを整理して覚えましょう。

![[Step1] 課税価格の計算の概要](https://financial-textbook.com/wp-content/uploads/2024/04/eyecatch_077-150x150.webp)

![[Step1] 課税価格の計算(非課税財産)](https://financial-textbook.com/wp-content/uploads/2024/04/eyecatch_079-150x150.webp)

![[Step1] 課税価格の計算(マイナス財産)](https://financial-textbook.com/wp-content/uploads/2024/04/eyecatch_080-150x150.webp)

![[Step1] 基礎控除](https://financial-textbook.com/wp-content/uploads/2024/04/eyecatch_081-150x150.webp)

![[Step1] 法定相続人の数](https://financial-textbook.com/wp-content/uploads/2024/04/eyecatch_082-150x150.webp)