![[Step1] 課税価格の計算の概要](https://financial-textbook.com/wp-content/uploads/2024/04/eyecatch_077.webp)

このレクチャーでは、課税価格の計算の概要を解説します。まずは、細かい内容を学習する前に、これから学習する内容を俯瞰で見ていきましょう。

Table of Contents(目次)

このレクチャーの全体図

概要

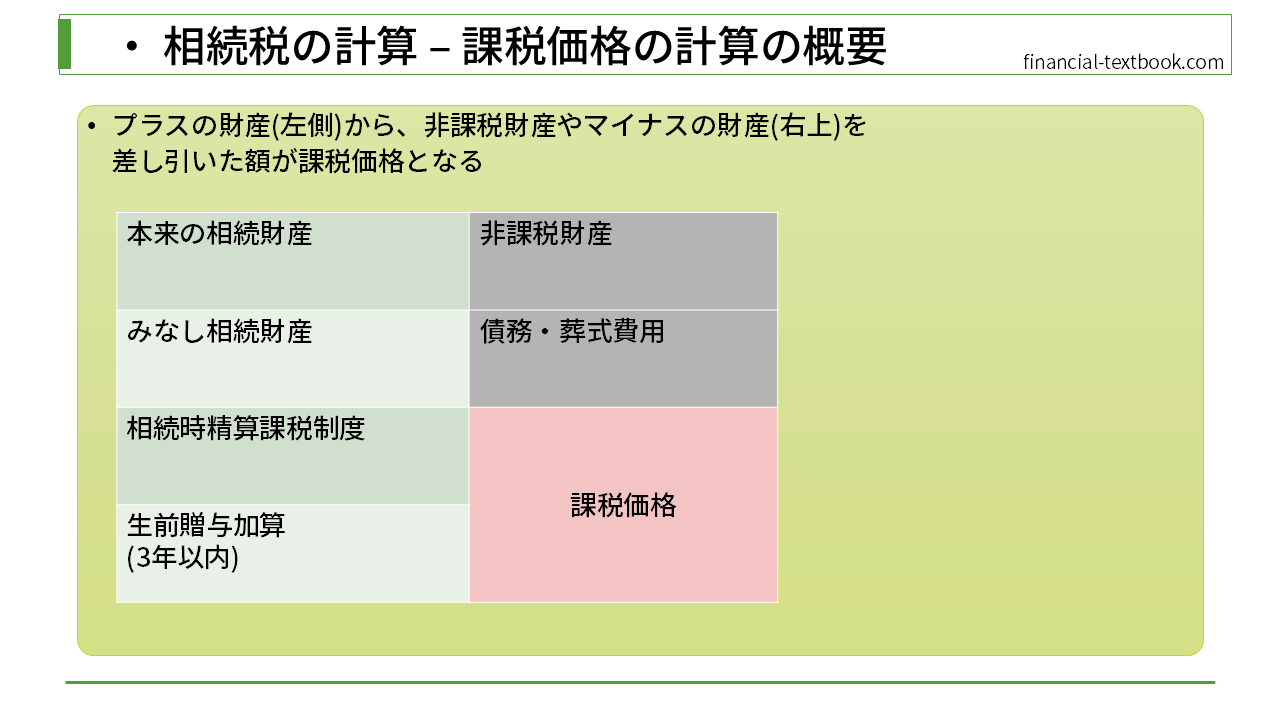

課税価格の計算は、下図のような、バランスシートの形で説明することができます。

プラスの資産

上図の左側には、プラスの資産が書かれています。プラスの資産とは、現金や不動産などの本来の相続財産と呼ばれるものや、生命保険金などのみなし相続財産と呼ばれるものがあります。また、贈与の時に相続時精算課税制度を選択していた場合は、贈与を受けた財産についても、相続税のプラスの財産としてカウントします。

また、被相続人から生前に贈与されたもののうち、3年以内に贈与を受けたものに関しては、相続税の計算に加算されます(贈与税で課税されていた場合は、差引額を納めることになります)。

課税価格の計算では、まずはプラスの財産を、全て足し合わせます。

非課税財産やマイナスの財産

プラスの財産を計算したら、次に非課税財産やマイナスの財産が幾らになるのか計算します。

非課税財産ですが、生命保険金や死亡退職金のうち、一定額が非課税になります。また、墓地や墓石など、そのものが非課税となる場合があります。

次にマイナスの財産についてですが、借金などの債務があった場合や、葬式費用などを支払った場合は、課税価格から控除することができます。

課税価格

プラスの財産と非課税財産やマイナスの財産をそれぞれ算出したら、『プラスの財産 - (非課税財産+マイナスの財産)』を計算し、課税価格を求めます。

まとめ

今回は、課税価格の計算の概要を解説しました。

次のレクチャーから、プラスの財産・非課税財産・マイナスの財産の、それぞれの具体例を学習していきます。

![[Step1] 課税価格の計算(プラス財産)](https://financial-textbook.com/wp-content/uploads/2024/04/eyecatch_078-150x150.webp)

![[Step1] 課税価格の計算(非課税財産)](https://financial-textbook.com/wp-content/uploads/2024/04/eyecatch_079-150x150.webp)

![[Step1] 課税価格の計算(マイナス財産)](https://financial-textbook.com/wp-content/uploads/2024/04/eyecatch_080-150x150.webp)

![[Step1] 基礎控除](https://financial-textbook.com/wp-content/uploads/2024/04/eyecatch_081-150x150.webp)

![[Step1] 法定相続人の数](https://financial-textbook.com/wp-content/uploads/2024/04/eyecatch_082-150x150.webp)